\

*Ngân hàng bắt đầu vào cuộc chạy đua tăng vốn cuối năm. Ảnh: L.Vũ.*

Ngân hàng Nhà nước vừa phê duyệt nhiều hồ sơ tăng vốn của các ngân hàng, được thực hiện theo kế hoạch đại hội cổ đông đã thông qua hồi tháng 4 nhằm chuẩn bị cho đợt tăng vốn cuối năm nay.

Chẳng hạn, ngân hàng VPBank được chấp thuận tăng vốn điều lệ thêm tối đa 22.377 tỉ đồng dưới hình thức phát hành cổ phiếu từ nguồn vốn chủ sở hữu. Theo đó, ngân hàng dự kiến phát hành gần 2,24 tỉ cổ phiếu, tương đương tỷ lệ 50%, để tăng vốn lên mức 67.434 tỉ đồng.

Tương tự, HDBank mới đây cũng được chấp thuận tăng vốn thêm khoảng hơn 5.030 tỉ đồng với phương án phát hành cổ phiếu. Sau khi hoàn thành, vốn điều lệ dự kiến lên đến 25.303 tỉ đồng. Ngân hàng cho biết phần vốn tăng thêm này dự kiến dành khoảng 3.000 tỉ đồng để bổ sung nguồn vốn cho vay trung và dài hạn, phần còn lại sẽ bổ sung vốn lưu động cho các hoạt động khác.

Các ngân hàng có quy mô nhỏ hơn cũng tiếp tục lộ trình tăng vốn. Hồi đầu tháng 8, KienLongBank được chấp thuận tăng vốn thêm 578,4 tỉ đồng, cũng theo hình thức trả cổ tức bằng cổ phiếu với tỷ lệ 16%. mức vốn điều lệ của KienlongBank từ 3.652,8 tỉ đồng sẽ tăng lên hơn 4.231 tỉ đồng.

Ngày 23-8 vừa qua, Ngân hàng MB cũng vừa chốt danh sách cổ đông để chia cổ tức bằng cổ phiếu với tỷ lệ 20% (cổ đông sở hữu 100 cổ phiếu sẽ được nhận thêm 20 cổ phiếu mới). Như vậy MB dự kiến phát hành thêm hơn 755,6 triệu cổ phiếu để trả cổ tức, nâng vốn điều lệ từ mức hiện tại là 37.700 tỉ đồng lên trên 45.339 tỉ đồng.

Trong khi đó, thông tin từ phía ngân hàng SHB mới đây cho biết sẽ tiếp tục tăng vốn điều lệ lên mức 36.459 tỉ đồng, sau khi hoàn tất tăng vốn điều lệ lên 26.674 tỉ đồng vào cuối năm ngoái. Như vậy, vốn điều lệ dự kiến tăng thêm gần 36,7%, sau lần tăng 38,4% trước đó.

Theo đó, ngân hàng đã hoàn thiện hồ sơ trình Ngân hàng Nhà nước phương án tăng vốn điều lệ mà Đại hội đồng cổ đông thường niên năm 2022 thông qua, bao gồm 3 phần là chi trả cổ tức năm 2021 bằng cổ phiếu (tỷ lệ 15%), chào bán cho cổ đông hiện hữu (tỷ lệ 20% với giá chào bán 12.500 đồng/cổ phiếu) và chào bán cổ phiếu theo chương trình lựa chọn cho người lao động SHB với tổng số lượng cổ phiếu phát hành là 45,12 triệu cổ phiếu mới.

\

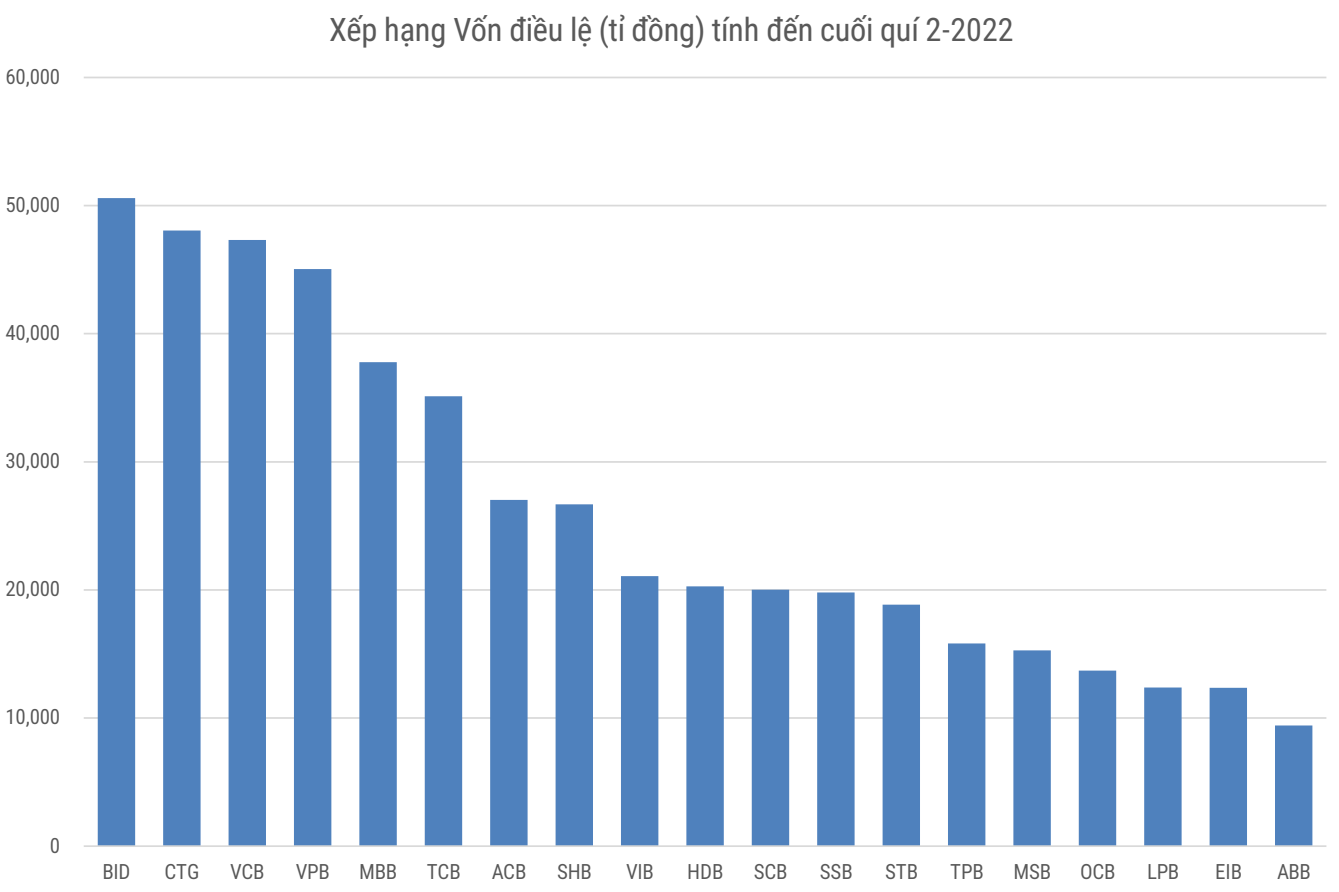

*Bảng tổng sắp ngân hàng theo quy mô vốn điều lệ sẽ có nhiều xáo trộn trong thời gian tới. Nguồn dữ liệu: Vietstock.*

Việc tăng vốn đang dần trở thành cuộc đua về quy mô vốn điều lệ và bảng xếp hạng của ngân hàng sẽ thay đổi đáng kể trong thời gian tới.

Như trường hợp của VPBank, ngoài đợt tăng vốn thứ nhất, ngân hàng còn dự kiến phát hành riêng lẻ cho nhà đầu tư nước ngoài tối đa 15%, đẩy vốn điều lệ lên mức 79.334 tỉ đồng. Nếu hoàn thành được kế hoạch tăng vốn đã đặt ra, vốn điều lệ của VPBank dự kiến sẽ ở mức lớn nhất trong hệ thống, vượt qua ba ông lớn quốc doanh khác đang niêm yết lần lượt là BIDV, Vietinbank và Vietcombank. Ba “ông lớn” này hiện đang chịu áp lực khi MB sẽ đuổi theo sát ngay sau khi tăng vốn.

Trong khi đó, SHB cũng đưa ra mục tiêu khá rõ ràng, đó là trở thành ngân hàng xếp thứ ba về quy mô vốn điều lệ trong khối ngân hàng thương mại tư nhân, tức vượt qua Techcombank.

Trong năm ngoái, rất nhiều ngân hàng tăng vốn thành công với mức cao khi thị trường chứng khoán tăng trưởng nóng. Còn trong sáu tháng đầu năm, chỉ mới có một vài ngân hàng đã thực hiện tăng vốn thành công, chẳng hạn như Vietcombank (tăng gần 28%), VIB (36%), Ngân hàng An Bình (35%).

Điều kiện thị trường chứng khoán không thuận lợi từ cuối quí 1 đến nay có vẻ như đã làm cho kế hoạch tăng vốn của các ông chủ nhà băng có vẻ chững lại phần nào. Theo đánh giá của một chuyên gia chứng khoán, một áp lực lớn của việc tăng vốn là thị trường rất khó hấp thụ hàng tỉ cổ phiếu tăng vốn của các ngân hàng, từ đó gây áp lực đáng kể lên giá cổ phiếu nói chung.

**[Dũng Nguyễn](https://thesaigontimes.vn/ngan-hang-tiep-tuc-chay-dua-tang-von-khung-cuoi-nam/)**